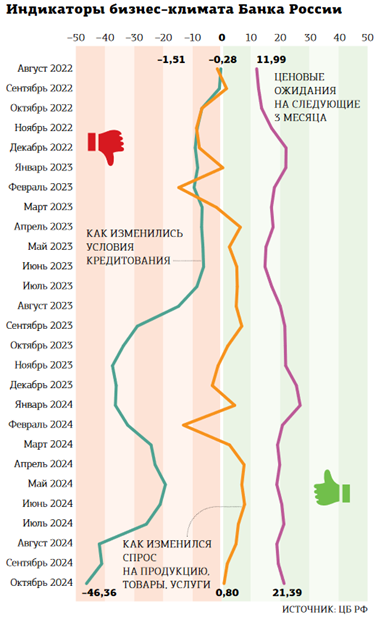

По итогам ежемесячного опроса предпринимателей, который проводит Банк России, регулятор сделал вывод, что условия кредитования бизнеса опустились до очень низкого уровня. Хуже было только весной 2022 года.

Условия кредитования, по мнению предприятий, в октябре ужесточились, и их оценки достигли минимальных значений с мая 2022 года — минус 46 пунктов. Тогда показатель опустился до –52 пунктов. Это два наихудших значения за всё время наблюдений с 2002 года.

Малый бизнес становится закредитованным

Публикация негативных трендов Банком России за последний год стала практически совпадать с предстоящими заседаниями совета директоров по ключевой ставке. Ужесточение денежно–кредитной политики (ДКП), то есть повышение ключевой ставки, началось в августе 2023 года. С того момента средневзвешенные ставки по корпоративным кредитам (сумма условий для системообразующих монополистов и малого бизнеса, занятого в торговле) выросли практически в 2 раза. Так, при ключевой 7,5% годовых в июле 2023–го банковские ставки по кредитам малому и среднему бизнесу составляли 10,7% годовых на срок до года и 11% — на более длительные сроки. К сентябрю текущего года, когда ключевая была 18% (в сентябре её увеличили до 19%), субъекты малого и среднего предпринимательства (МСП) кредитовались под 18,5 и 17,6% соответственно.

Реальные рыночные ставки, на которые может рассчитывать рядовой малый или индивидуальный предприниматель, на самом деле давно превышают 25% годовых, что для отдельных видов бизнеса находится за пределами рентабельности. Впрочем, в любой ситуации расходы по кредитам всегда трансформируются в конечную стоимость товара или услуги и процент фактически оплачивает потребитель.

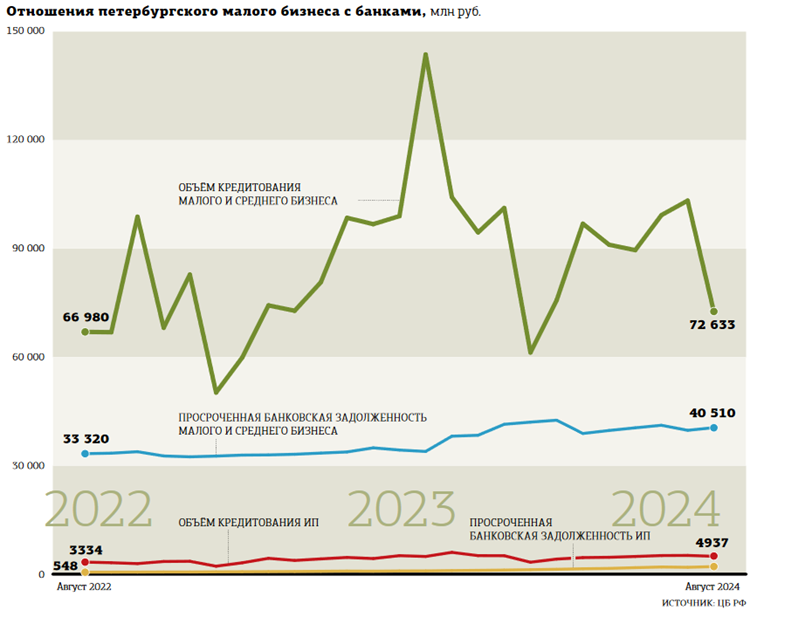

Кредиторы нехотя комментируют ситуацию с малым бизнесом. Сегмент и в лучшие годы не был в фаворе у банкиров — его отличала высокая дефолтность и практически полное отсутствие ликвидных залогов. Но в ситуации постоянного роста ставок финансировать бизнес стало ещё более рискованно. По оценке ЦБ РФ, у петербургских индивидуальных предпринимателей объём неплатежей по бизнес–кредитам с начала текущего года вырос в 1,7 раза, у прочих субъектов МСП в годовом выражении — на 18%.

Традиционных причин роста неплатежей несколько. В прошлом году регулятор намекал, что высокие ставки ненадолго, поэтому предприниматели активно финансировались в банках. Не менее половины выдаваемых кредитов оформляется под плавающую ставку, в основном это сумма фиксированного процента со значением ключевой на дату платежа. Таким образом, получив кредит в сентябре 2023–го при ключевой 12%, к ноябрю бизнес столкнулся с увеличением нагрузки (ключевая повышена до 15%).

Весной текущего года ЦБ РФ изменил риторику: он стал говорить, что жёсткая ДКП будет длиться так долго, сколько потребуется для возврата инфляции к ориентиру 4% годовых (на начало октября официальная инфляция достигала 8,62% в годовом выражении). Перед каждым заседанием по ключевой (ближайшее назначено на 25 октября) рынок пугают её очередным повышением, что отчасти провоцирует бизнес на открытие новых кредитных линий.

Резкий спрос на кредиты, как отметили негласно собеседники "ДП" в банках, фиксируется за 2–3 недели до заседания совета директоров ЦБ по ключевой, затем идёт на спад, чтобы вновь вырасти перед следующим заседанием (они проходят раз в 1,5 месяца).

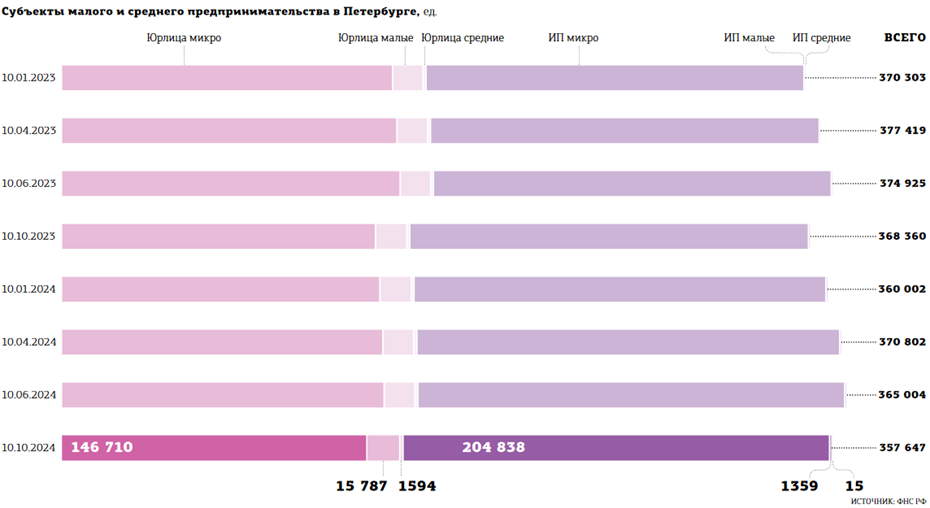

Как отмечал в своём недавнем обзоре ЦБ, к сентябрю текущего года годовой темп прироста задолженности МСП перед банками составил 28,3% (против 30,1% годом ранее). В количественном выражении действующие кредиты имели 629,5 тыс. субъектов МСП в РФ, что на 13,5% больше, чем годом ранее. Совокупная задолженность ИП в Петербурге на сегодня превысила 35 млрд (в городе зарегистрировано 219,7 тыс. индивидуальных предпринимателей). Из данных Федеральной налоговой службы, которая ведёт реестр субъектов МСП, видно, что за год в городе заметно выросла доля бизнеса, имеющего действующие кредиты. Сейчас она составляет 89%, тогда как в октябре 2023–го не превышала 79%.

Господдержка для неленивых и избранных

Несмотря на негативные оценки уровня заимствования со стороны предпринимателей, банки продолжают их кредитовать. В зависимости от вида деятельности малого бизнеса — торговля, услуги или обработка — кредиторы могут предлагать так называемые комплексные продукты. Например, торговый эквайринг: банк начинает получать с предпринимателя гарантированный комиссионный доход и в таком случае может незначительно снизить процентную ставку по кредиту, сделав её чуть ниже среднерыночной.

"Основной потребностью в кредитовании по–прежнему является пополнение оборотных средств, за таким финансированием чаще всего обращаются предприятия торговли, — поясняет заместитель директора департамента по работе с клиентами среднего и малого бизнеса петербургского филиала ПСБ Игорь Петров. — Новые инвестпроекты реализуются преимущественно при наличии программ и мер господдержки".

Незначительное падение объёмов кредитования, отмеченное регулятором в августе–сентябре текущего года, может быть вызвано не только высокими ставками и ужесточением политики кредиторов. На рынке активизировались различные небанковские альтернативные платформы привлечения инвестиций, а также микрофинансовые организации. Наиболее выраженный тренд последнего полугодия — кредитование МСП, работающего с госсектором.

"Государство делает особый акцент на привлечении МСП в качестве контрагентов при госзакупках, в том числе через программы квотирования и установления обязательной доли закупок у МСП, — рассуждает руководитель филиала аудиторско–консалтинговой группы “Юникон” в Петербурге Юрий Голик. — Сектор является, безусловно, весьма ёмким и привлекательным для небольших и средних компаний. Но одновременно с этим появляется и необходимость соблюдать требования законодательства, глубже разбираться в процедурных вопросах, привлекать дополнительное время и ресурсы". По словам эксперта, государство активно решает вопрос вовлечения МСП на новые рынки (в том числе на рынок госзакупок, исторически монопольно занятый более крупными игроками).

Впрочем, и банки, и представители госорганов сетуют, что сегодня действует множество разнообразных программ поддержки. При этом сами предприниматели почему–то якобы не спешат обращаться за поддержкой. Так, в Петербурге действует Фонд содействия кредитованию малого бизнеса, на федеральном уровне — программы Корпорации МСП или Минэкономразвития. Привлекая их для поддержки в различных комбинациях, предприниматель может рассчитывать в том числе на льготные ставки.

Как пояснили "ДП" в комитете по промышленной политике, инновациям и торговле Санкт–Петербурга, в масштабах РФ в Петербурге один из самых больших объёмов финансово–кредитной поддержки предпринимателей. Общий объём в 2023 году составил 51,8 млрд рублей. Фондом содействия предоставлено поручительств на 9,1 млрд, объём обеспеченного финансирования превысил 21,2 млрд, а в части микрофинансирования выдано свыше 1,7 млрд. Корпорация МСП местному бизнесу выдала поручительств на 11,9 млрд, что позволило привлечь предприятиям более 24 млрд рублей кредитных средств. На общем фоне объёмов банковского кредитования данные цифры несопоставимы, однако у государства нет задачи поддерживать всех без исключения.

“

В последние 3 года в кредитование МСП активно входят крупнейшие микрофинансовые организации (МФО). Только в 2023–2024 годах пилотные выдачи предпринимателям запустили более 10 крупных компаний. Более того, к этому рынок подталкивает регулирование. Например, в последнем докладе ЦБ РФ о том, каким он видит микрофинансирование в перспективе следующих 3 лет, тема займов МСП — одна из главенствующих. В частности, компании, специализирующиеся на займах предпринимателям, даже предложено вынести в отдельную категорию, регулирование которой наверняка будет отличаться от регулирования иных МФО. По итогам II квартала 2024 года выдачи МФО в сегменте МСП выросли на 19% в годовом выражении. Растёт и "средний чек": сейчас он составляет 0,8 млн рублей для ИП и 1,3 млн для юрлиц. Во многом такой динамичный рост обусловлен низкой базой. Но потенциал высокий. Мы запустили пилотные выдачи в начале года в нишевом подсегменте — с фокусом на селлеров маркетплейсов. И видим, что спрос значительно превышает текущие предложения рынка. Таким образом, сейчас сектору важно нарастить экспертизу (поскольку механика займов субъектам МСП сильно отличается от механики займов физлицам). После этого в перспективе 2025–2026 годов (если не будет существенного давления внешних факторов) мы можем увидеть уже не просто динамичный, а кратный рост выдач субъектам МСП со стороны микрофинансового рынка.

Елена Малышева

коммерческий директор Summit Group

“

Малый и средний бизнес в получении кредитных продуктов я бы разделил сейчас на ряд категорий. Первая — те, что знают рынок льготного финансирования, и те, что выбирают путь грантов и субсидий от частных и инвестиционных фондов. Вторая — компании, которые активно растут и скупают не такие устойчивые бизнесы и активы конкурентов. Кредит для них — возможность кратно вырасти. Ключевая ставка хоть и неприятна, но по сравнению с потенциалом не критична. Третья категория — те, что вынуждены брать деньги. Например, из–за необходимости выкупа арендуемых площадей, чтобы не останавливать производство. Применяют комбинированное финансирование: часть по льготным программам, часть по высокой ставке. За счёт длинного срока и льготного графика погашения в первые годы платят только проценты, ожидая, что в горизонте 2026 года ключевая снизится. Есть компании, принципиально не привлекающие кредиты. Они работают жёстко с издержками, стараются получать товарные кредиты от поставщиков или увеличивают суммы предоплат для покупателей, активно размещают средства в депозиты и овернайты, извлекая дополнительный доход от банков. Главный принцип выживаемости сейчас — жёсткая математика, самоограничения по расходам, точечные и эффективные инвестиции в высокомаржинальные сделки.

Алексей Балашов

зампредседателя комитета по финансовым рынкам СПб Торгово–промышленной палаты

“

В текущих экономических реалиях особенно важна роль государства в поддержке малого бизнеса в различных форматах — грантах, льготном кредитовании, субсидиях, налоговых каникулах. Поддержка бизнеса со стороны государства также идёт во благо и банкам, которые могут предлагать актуальные кредитные продукты.

Юрий Леонов

старший вице–президент Финстар банка

“

Малый бизнес действительно сократил объёмы кредитования. Запросы в банк поступают в основном на краткосрочное финансирование с целью покрытия кассовых разрывов. Бизнес, работающий вне сферы государственного заказа, старается привлекать ту или иную форму авансирования от своих контрагентов. Это может быть как непосредственно денежная форма авансирования, так и работа на давальческих материалах (поставка продукции с отсрочкой платежа). Основным же продуктом, который пользуется спросом у субподрядчиков в сегменте госзаказа, являются банковские гарантии.

Зоя Дильдина

управляющая петербургским филиалом Росдорбанка